-

Nueva reducción de costes en algunos fondos de Vanguard

Tiempo de lectura: 2 minutos. En Indexa seguimos reduciendo costes para nuestros clientes. En esta ocasión, gracias al volumen de patrimonio que gestionamos con Vanguard, 3828 millones de euros (M€) a febrero de 2026, hemos…

-

Análisis de la composición de nuestras carteras 2026

Tiempo de lectura: 7 minutos. Hace aproximadamente 3 años y medio publicábamos un análisis de la composición de nuestras carteras 2022. En este nuevo artículo, actualizamos el análisis y destacamos las principales diferencias entre las…

-

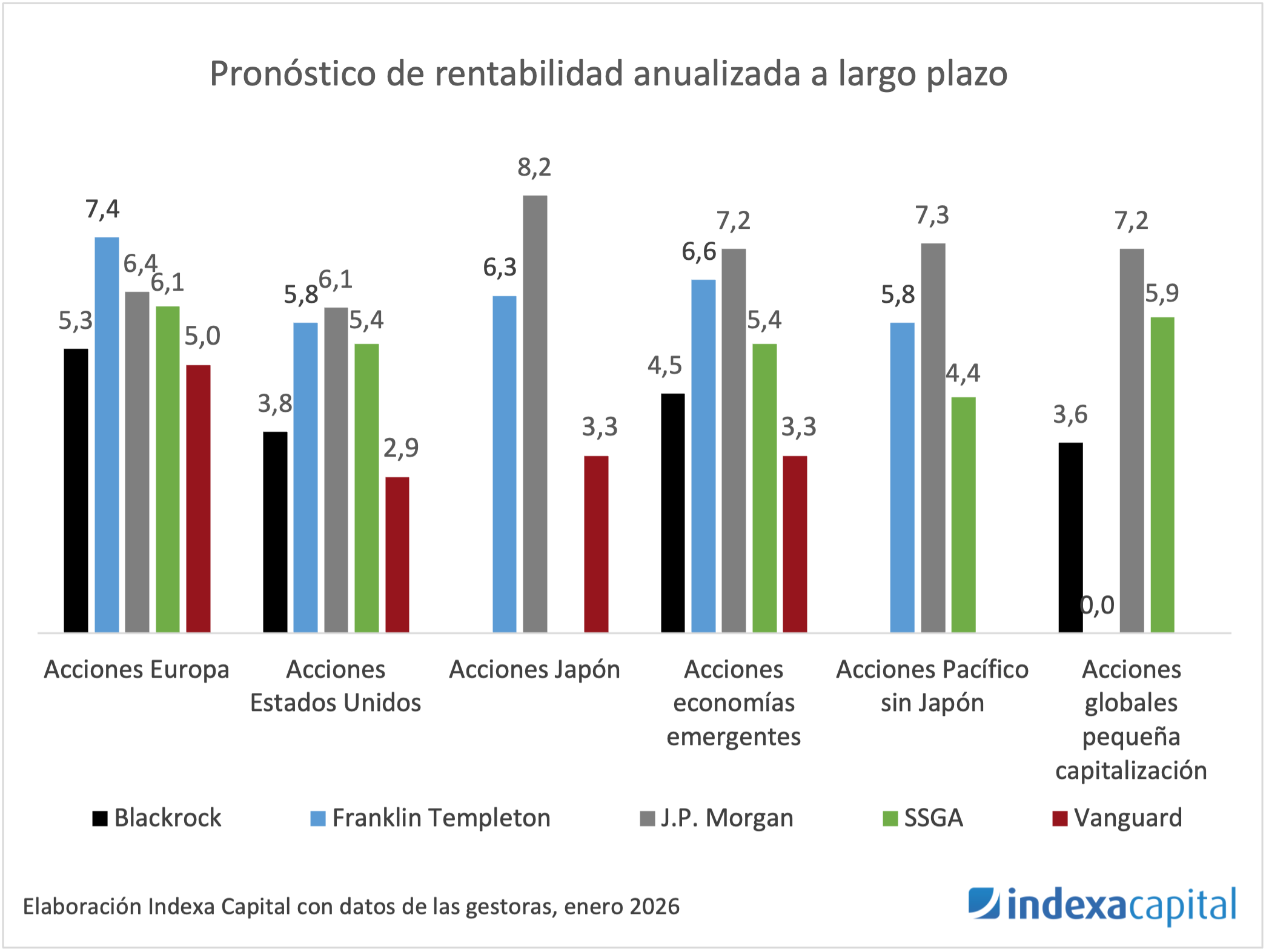

Actualización 2026 de los pronósticos de rentabilidad a largo plazo

Tiempo de lectura: 4 minutos. Como venimos haciendo cada año, hemos actualizado los pronósticos de rentabilidad y riesgo de nuestras carteras con el objetivo de incluir la última información disponible en la estimación de rentabilidad…

-

10 años en el mercado, informe de rentabilidad de 2025

Tiempo de lectura: 16 minutos. En este informe de rentabilidad queremos echar la vista atrás aprovechando que ya llevamos 10 años en el mercado. Más abajo analizamos la rentabilidad del 2025 pero primero queremos hacer…

-

10 años de Indexa en hitos y datos

Tiempo de lectura: 12 minutos. Hoy cumplimos 10 años ofreciendo servicios de inversión a nuestros clientes. Como cada 15 de diciembre, aprovechamos este hito para hacer un balance de los doce últimos meses y para anunciar…

-

La gestión indexada no es lo mismo que la inversión pasiva

Tiempo de lectura: 3 minutos. En la industria financiera, muchas veces se utilizan los términos “gestión indexada” y “gestión pasiva” como si fueran sinónimos. Sin embargo, en Indexa creemos que es importante distinguirlos, porque no…

-

Nuestro superpoder son nuestros clientes

Tiempo de lectura: 3 minutos. Desde que lanzamos el servicio en 2015, hemos dado la posibilidad de invitar a amigos y familiares: el cliente que invita y el invitado se benefician de un descuento con…

-

Yves Perrier se incorpora a nuestro Comité Asesor

Tiempo de lectura: 3 minutos. Yves Perrier (ver en LinkedIn) se incorpora a nuestro Comité Asesor. Su trayectoria profesional, unida a su papel en la creación de un auténtico líder europeo como Amundi, nos aporta…

-

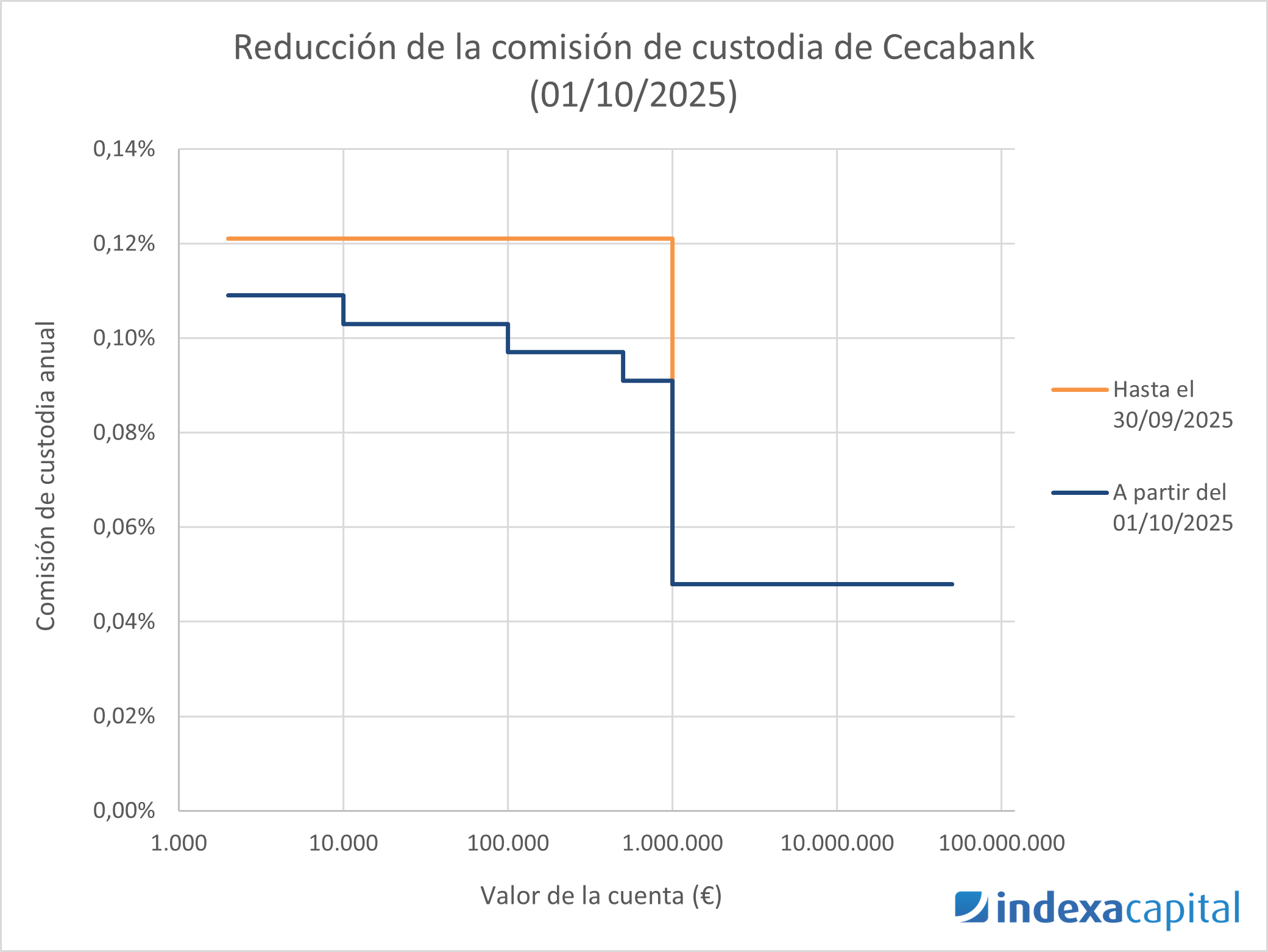

Bajada de comisiones de custodia de Cecabank

Tiempo de lectura: 4 minutos. Tenemos excelentes noticias para nuestros clientes con una cuenta de fondos custodiada por Cecabank: Van a bajar su comisión de custodia para nuestros clientes 0,02 puntos porcentuales de media, a…

Páginas

- Ciclo de formación financiera

- Histórico de bajadas de comisiones

- Histórico de cambios en nuestras carteras

- Esta caída ha sido normal

- Comparativa de planes de pensiones

- Ranking de gestión de carteras en España

- Ranking de EPSV individuales

- Ranking de planes de pensiones de empleo para autónomos

- Guía de experiencia de usuario

- Te ayudamos a vender tus participaciones en empresas privadas

Categorías

- Cuenta remunerada

- Estudios

- Fondos de inversión

- Fondos Indexa

- Fondos indexados

- Formación financiera

- Gestión de carteras

- Notas de prensa

- Novedades Indexa

- Pensiones

- Premios

- Rentabilidad Indexa

- Seguros

Comentarios recientes

Muchas gracias Luis por tu comentario. La cartera 10/10 tiene más de un fondo así que lo reajustes automáticos también…

Los reajustes automáticos aportan valor en una cartera como la mía que es sólo de acciones? 10/10. Un saludo 🙂

Buenos días Patricia: Gracias por la respuesta. Tal vez se debería haber mencionado ese aspecto de primeras, en el texto…

Hola, Reu: nosotros también lo habríamos preferido. Por estructura interna de Vanguard por el momento no tienen una clase disponible…

Gracias Unai.